A cura di Steven Bell, Chief Economist EMEA di Columbia Threadneedle Investments

10.10.2022 – Mentre si profila una recessione per l’economia mondiale, Steven Bell, Chief Economist, EMEA analizza quanto profonda e prolungata sarà la flessione e valuta le prospettive per i mercati finanziari. È troppo presto per sperare in una ripresa?

La Fed sta aumentando i tassi d’interesse per provocare una recessione negli USA

La recessione dell’economia mondiale rimane il nostro scenario di base. Questa recessione sarà la conseguenza diretta e voluta dei rialzi dei tassi d’interesse statunitensi.

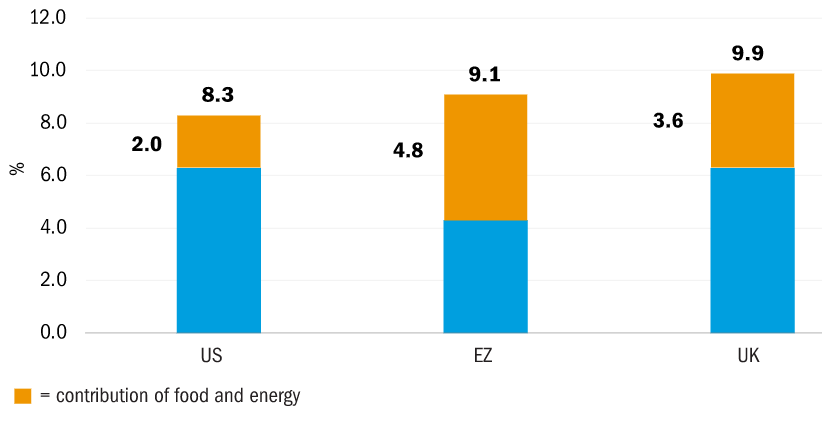

Le persistenti fonti di inflazione negli Stati Uniti, al di fuori dei costi dell’energia, significano che la Federal Reserve dovrà continuare ad alzare i tassi fino a provocare una recessione negli Stati Uniti. In questo modo si otterrà l’aumento della disoccupazione necessario per rallentare la domanda e consentire all’inflazione di tornare ai livelli obiettivo.

Tuttavia, con mercati del lavoro flessibili e pochi segnali di squilibri come quelli che hanno innescato la crisi finanziaria globale, la recessione nel 2023 non dovrebbe essere né profonda né duratura. Anzi, se tutto va bene, dovremmo essere in grado di prevedere una ripresa economica ben prima della fine del prossimo anno.

Crollano le previsioni di crescita – Previsioni di consenso per la crescita del PIL nel 2° trimestre 2023

La crisi dei prezzi del gas significa recessione in Europa

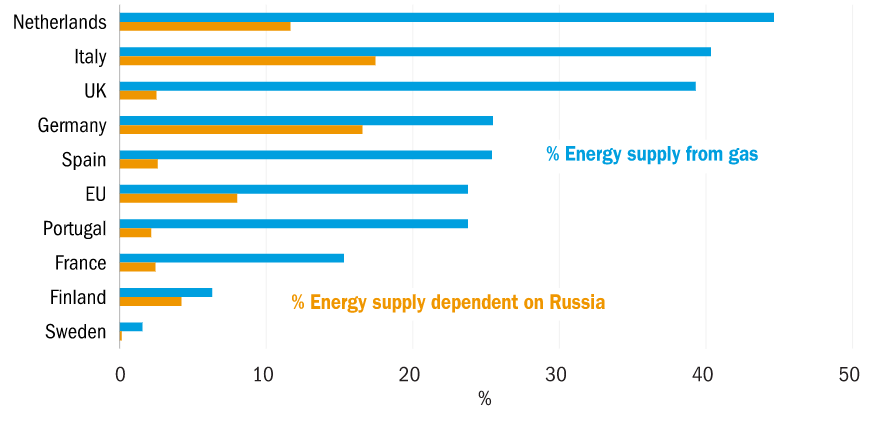

Anche l’Europa sta andando incontro a una recessione. Questa è una conseguenza diretta della crisi energetica innescata dall’invasione russa dell’Ucraina.

La compressione dell’economia dovuta alla crisi energetica soffocherà altre fonti di inflazione. Pertanto, una volta superato il periodo peggiore dell’inverno, possiamo aspettarci che le economie europee siano in grado di iniziare il processo di ripresa.

Le incertezze non vanno sottovalutate. I governi di coalizione dovranno prendere decisioni difficili sui sussidi energetici. Un inverno caldo e ventoso farebbe una differenza significativa, rispetto a uno in cui le turbine eoliche non girano e le temperature precipitano.

Inflazione negli USA, nell’Eurozona e nel Regno Unito: titoli simili, alimenti ed energia molto diversi – Inflazione dei prezzi al consumo % su base annua

L’Europa è fortemente esposta al gas

L’azione del governo non ha eliminato i rischi di recessione del Regno Unito

La mancanza di giudizio da parte del governo britannico ha causato una crisi di mercato. Non si tratta di una situazione irreparabile, data la solidità dei mercati finanziari britannici. Anzi, i passi falsi del governo potrebbero ora lasciare alla Banca d’Inghilterra una maggiore libertà d’azione.

Le precedenti prospettive del Regno Unito erano simili a quelle del resto d’Europa: una crisi guidata dai prezzi dell’energia che avrebbe visto l’inflazione schiacciata dalla recessione che l’avrebbe accompagnata. L’annuncio del governo di sussidi al prezzo del carburante e di tagli alle tasse dovrebbe scongiurare la peggiore delle crisi dei consumatori e l’imminente recessione.

Ciò lascia alla Banca d’Inghilterra il ruolo di Fed, che alza i tassi d’interesse per schiacciare l’inflazione. L’inflazione importata dalla debolezza della sterlina aggrava il problema. Il rischio di recessione è stato quindi rinviato e trasformato piuttosto che annullato. L’aumento dei tassi ipotecari dovrebbe colpire rapidamente il mercato immobiliare, anche se i mutui a tasso fisso ritardano l’impatto per molte famiglie. Esiste un percorso in cui il Regno Unito sfugge alla recessione, ma è un percorso stretto.

Bollette energetiche

Troppo presto per essere positivi sugli investimenti prima ancora che la recessione sia iniziata

Le prospettive per le azioni restano negative. Riteniamo che sia prematuro per gli investitori prevedere una ripresa nel 2023. Sebbene i mercati stiano chiaramente scontando le prospettive inflazionistiche e recessive, dobbiamo riconoscere che la realtà è sempre diversa dalle previsioni. Una breve recessione è evidente solo con il senno di poi.

Dobbiamo anche considerare il rischio di errori politici, come abbiamo visto nel Regno Unito. Questi possono trasformare una situazione economica difficile in una crisi dei mercati finanziari. Siamo felici di essere investitori a lungo termine in tutti i cicli economici e di mercato. Tuttavia, riconosciamo che finché non vedremo la recessione e i mercati non reagiranno alla realtà, non potremo pronunciarci su un punto di svolta per i mercati.

Il valore relativo è ancora evidente. Il dollaro USA forte riflette la realtà dell’economia statunitense e l’aumento dei tassi d’interesse. Il mercato azionario britannico, con le sue importanti esposizioni in multinazionali e settori difensivi, appare sottovalutato. Sebbene i rendimenti debbano ancora salire per i mercati obbligazionari, essi offrono chiaramente rendimenti molto più interessanti per gli investitori in liquidità rispetto a una settimana prima.

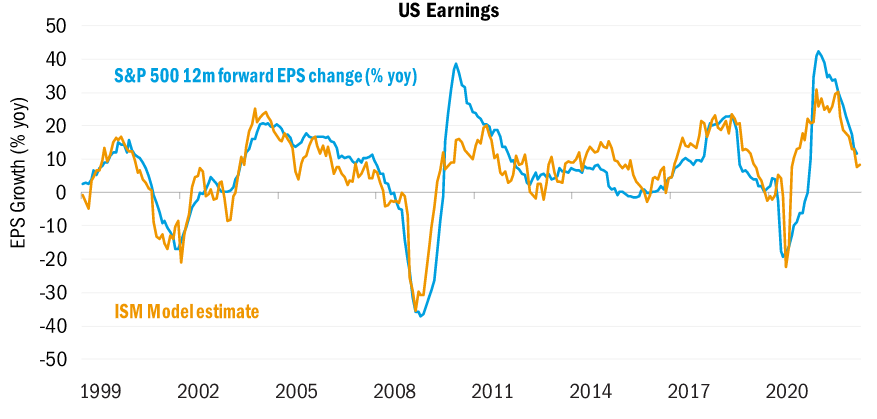

Le previsioni di crescita degli utili degli analisti sono scese… e sono destinate a scendere ulteriormente